Воздействие глобализации на национальные налоговые системы

Международные организации, отдельно взятые государства и частные инвесторы заинтересованы в первую очередь в том, чтобы государство-заемщик эффективно управляло своими финансовыми ресурсами. Они не могут напрямую вмешаться в суверенную экономику, но они вправе отказать в очередной просьбе в получении кредитов ввиду неэффективности национальной налоговой политики. Их интересует налоговое администрирование, потенциальная возможность с помощью рациональной налоговой политики мобилизовать средства, необходимые для выплат по внешнему долгу, прозрачность национальной финансовой системы, позволяющая говорить о реальной платежеспособности страны.

В современных условиях уже не действуют такие механизмы покрытия дисбаланса в национальном бюджете как эмиссия и получение новых кредитов для возврата старых долгов. Кроме того, влиять на позиции страны-должника через международные организации, координирующие деятельности инвесторов из различных стран, оказывается эффективнее, чем делать то же самое в одностороннем порядке.

Наконец, принятие РФ в международные организации (в том числе в качестве полноправного члена ВТО) невозможно без соблюдения условий для вступления очень часто условием для вступления в международные организации является умеренный уровень налогового бремени. Применительно к ВТО это будет означать снижение величины импортных таможенных пошлин на ряд продуктов, что уменьшает поступление налоговых доходов от внешнеэкономических операций.

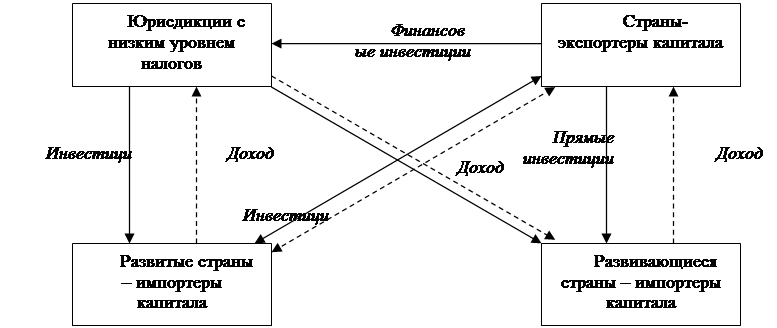

Экспансия стран с низким уровнем доходов. В то время, когда большинство ведущих стран мира применяют в отношении налогоплательщиков относительно высокие ставки налогов, а также требовательное относятся к финансовой и налоговой отчетности, другие государства стремятся привлечь капитал, обращающийся в мировой экономике, на свою территорию путем либерализации своего налогового климата для иностранных инвесторов. Данные страны удачно вписались в схему движения международных инвестиционных потоков, являясь своеобразными посредниками между экспортерами и импортерами капитала, позволяя при этом аккумулировать инвестиционные доходы на своей территории (рис. 1).

Рис. 1 - Движение инвестиционных потоков в мировой экономике

К концу XX в. в мире насчитывалось около трехсот различных юрисдикций с льготным налогообложением и сниженными требованиями в обязательной налоговой отчетности (т.н. налоговых гаваней). Своеобразное «нашествие» налоговых гаваней началось в 1960-е гг., когда высокие налоги в ведущих странах мира вызвали массовый отток инвесторов в страны с низким уровнем налогообложения. Причем данные территории принимают не только легально заработанные капиталы.

Еще до триумфального развития электронной коммерции, в середине 1960-х гг., более чем в 120 странах мира действовало свыше миллиона компаний, целью которых являлось отмывание заработанных криминальным путем денег и проведение незаконных операций (в том числе с целью сокрытия прибыли от налогообложения). Виртуализация финансовых компаний сделала экспансию налоговых гаваней еще более заметной. В начале XXI в. каждый год в мире создается около 150 тыс. оффшорных компаний, регистрируемых в налоговых гаванях. При этом налоговые гавани, чье население составляет лишь 1,2% от населения планеты, а ВВП – 3% мирового, контролируют 31% доходов и 26% активов американских транснациональных компаний.

Наличие налоговых гаваней стало своеобразным фактором-раздражителем инициирующим совершенствование налоговых систем и налоговой политики многих стран мира, поскольку активизация деятельности налоговых гаваней сокращает потенциальную налоговую базу национальных правительств. Данное совершенствование идет сразу по нескольким направлениям: выработка совместной линии поведения развитых стран в отношении государств – налоговых гаваней через международные организации (ОЭСР) и интеграционные группировки (ЕС); внесение мер административного характера для операций с использованием оффшорных структур в национальные налоговые законодательства, конкуренция с налоговыми гаванями экономическими методами (путем снижения налоговых ставок в развитых странах). Активность налоговых гаваней в данном случае является дополнительными стимулирующим фактором, который призван способствовать модификации национальных налоговых систем и трансформации налоговой политики таким образом, чтобы не вызывать бегство капиталов и физических лиц из экономик мира за рубеж по налоговым соображениям.

Статьи по финансам:

Формы и методы финансового

контроля

Успешная реализация контрольных мероприятий зависит от того, насколько они соответствуют сложившейся экономической ситуации, задачам бюджетной политики, структуре объекта контроля. Финансовый контроль осуществляется на всех этапах бюджетного процесса. В зависимости от целого ряда факторов (время и ...

Оценка имущественного состояния предприятия

При оценке имущественного положения предприятия формируется представление о деятельности предприятия, выявляются изменения в составе его имущества и источниках, устанавливаются взаимосвязи различных показателей. С этой целью определяют соотношения отдельных статей актива и пассива баланса, их удель ...

Мероприятие по закупке нового оборудования

Мероприятие 1. Приобретение нового холодильного оборудования. Необходимо приобрести две холодильные камеры: одна для хранилища, другая для глубокой заморозки. Принцип действия холодильных машин основан на получении низких температур в охлаждаемых объемах за счет отведения тепла на кипение холодильн ...

Главное меню

- Главная

- Финансовый контроль

- Ценные бумаги: понятие и виды

- Внешний долг РФ

- Бюджетное право

- Роль кредита в экономике

- Кредитный рынок Украины

- Информация о финансах