Понятие налога. Виды налогов

4. В зависимости от формы обложения:

А. Прямые (подоходно – имущественные) – налоги, которые взимаются в процессе приобретения и аккумуляции материальных благ, определяются размером объекта обложения, включаются в цену товара и уплачиваются производителем или собственником. Прямые налоги, в свою очередь, подразделяются на:

а) личные – налоги, уплачиваемые налогоплательщиком за счет и в зависимости от полученного им дохода (прибыли) и учитывающие платежеспособность плательщика;

б) реальные (англ. Real – имущество) – налоги, уплачиваемые с имущества, в основе которых лежит не реальный, а предполагаемый средний доход.

Б. Косвенные (на потребление) – налоги, которые взимаются в процессе расходования материальных благ, определяются размером потребления, включаются в виде надбавки к цене реализации товара и уплачиваются потребителем. При косвенном налогообложении формальным плательщиком является продавец товара (работ, услуг), выступающий посредником между государством и потребителем товара (работ, услуг). Последний же представляет собой плательщика реального. Именно критерий совпадения юридического и фактического плательщика является одним из основных при разграничении налогов на прямые и косвенные. При прямом налогообложении – юридический и фактический плательщики совпадают, при косвенном – нет.

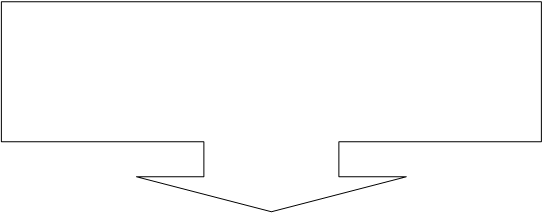

Еще одно важное обязательство следует учитывать при разграничении прямых и косвенных налогов – их участие в образовании цены. Если прямые налоги закладываются в цену на стадии производства, у производителя, то косвенные – только на стадии реализации и как надбавка к цене товара. Схематично это выглядит следующим образом:

МЗ + ЗП + Пр + Надб. + Пр.Н + Косв.Н

Цена производителя

Цена реализации

МЗ – материальные затраты;

ЗП – заработная плата;

Пр – прибыль;

Надб. – различные надбавки производителя;

Пр.Н – прямые налоги;

Косв.Н – косвенные налоги.

5. В зависимости от способа взимания:

А. Долевые (количественные) – устанавливающие размер налога для каждого плательщика отдельно, учитывающие имущественное состояние плательщика и его возможности уплаты. Общая величина налога формируется как сумма платежей отдельных плательщиков.

Б. Раскладочные (репартиационные) – налоги, начисляемые на целую корпорацию плательщиков, которые самостоятельно осуществляют между собой окончательное распределение налогового бремени. Исторически это первая форма взимания налогов, которая проходила несколько этапов: первый – установление общей суммы потребности государства в доходах; второй – распределение этой суммы между территориальными единицами; третий – распределение ее между плательщиками. Сейчас применяется на местном уровне.

6. В зависимости от характера использования:

А. Общего назначения – налоги, используемые на общие цели, без конкретизации мероприятий или затрат, на которые они расходуются (фактически это и есть действительно налоги).

Б. Целевые налоги – налоги, зачисляемые во внебюджетные целевые фонды и предназначенные для целевого использования. Фактически одним из основных признаков налогов является нецелевой характер, однако подобные платежи имеют ряд положительных моментов: психологический; увязки затрат и доходов от определенных видов деятельности; определенной независимости конкретного государственного органа.

Современные налоговые законодательства широко используют систему целевых налогов. Например, в Швейцарии доход от налога на спиртные напитки и табачные изделия распределяется между кантонами, и выделяются на борьбу с причинами и последствиями алкоголизма, для покрытия расходов в связи со страхованием по старости и в случае потери кормильца.

7. В зависимости от периодичности взимания:

А. Разовые – налоги, уплачиваемые один раз в течение определенного времени (чаще всего – налогового периода) при совершении определенных действий (налог с владельцев транспортных средств; налог с имущества, переходящего в порядке наследования или дарения). В большей степени данная разновидность налогов имеет характер сборов.

Б. Систематические (регулярные) – налоги, взимаемые регулярно, через определенные промежутки времени и в течение всего периода владения или деятельности плательщика (помесячно, поквартально).

8. В зависимости от учета налогового платежа:

А. Налоги, финансируемые потребителем (акциз, налог на добавленную стоимость).

Статьи по финансам:

Пути совершенствования и реформирования налогово-бюджетной политики

Казахстана

Совершенствование системы налогообложения заключается в совершенствовании законодательной базы, а также в совершенствовании механизма обложения. Отдавая должное содержанию налоговой и бюджетной политики, следует отметить, что существующая система налогообложения, в свете стратегических планов разви ...

Оценка инвестиционного проекта с помощью метода

Монте-Карло

Имитационное моделирование по методу Монте-Карло (Monte-Carlo Simulation) позволяет построить математическую модель для проекта с неопределенными значениями параметров, и, зная вероятностные распределения параметров проекта, а также связь между изменениями параметров (корреляцию), получить распреде ...

Рыночная стоимость земельного участка

Рыночная стоимость земельного участка устанавливается в соответствии с федеральным законом об оценочной деятельности (п. I ст. 66 ЗК). Вопросы оценки недвижимости, в том числе и земельных участков, регулируются Федеральным законом от 29 июля 1998г.№ 135-ФЗ «Об оценочной деятельности в Российской Фе ...

Главное меню

- Главная

- Финансовый контроль

- Ценные бумаги: понятие и виды

- Внешний долг РФ

- Бюджетное право

- Роль кредита в экономике

- Кредитный рынок Украины

- Информация о финансах