Оценка реальных активов предприятия

По данным таблицы видно, что коэффициент оборачиваемости активов снизился на 0,09, и на конец года составил 0,82. Также снизился и коэффициент оборачиваемости оборотных активов на 0,22, на конец года - 0,98. Причем продолжительность оборота увеличилась на 67 дней и на конец отчетного периода стала 372 дня.

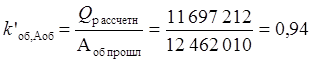

Так как коэффициент оборачиваемости оборотных активов характеризует эффективность использования финансовых ресурсов предприятия, необходимо рассчитать влияние факторов на его изменение (способом цепных подстановок).

![]()

![]()

Проверка: ![]() верно.

верно.

При снижении выручки на 22% коэффициент оборачиваемости оборотных активов уменьшается на 0,26, а при снижении стоимости оборотных активов на 18% коэффициент оборачиваемости оборотных активов увеличивается на 0,04. В итоге уменьшения выручки на 22% и уменьшения стоимости оборотных активов на 18% дает уменьшение коэффициента оборачиваемости оборотных активов на 0,22.

Нестабильность значений коэффициентов оборачиваемости говорит о нестабильности длительности производственного цикла и обращения. Можно считать, что имеющиеся ресурсы используются предприятием не совсем эффективно, увеличивается убыток с каждой денежной единицы активов на единицу реализованной продукции.

Период погашения кредиторской задолженности на конец года увеличился на 2 дня и на конец года составил 30 дней, а дебиторская - увеличилась на 76 дней, и составила 205 дней. Превышение срока оборачиваемости дебиторской задолженности по сравнению со сроком оборачиваемости кредиторской задолженности является отрицательной тенденцией. Период оборота дебиторской задолженности характеризует среднюю продолжительность отсрочки платежей, предоставляемых покупателям. Поскольку в состав дебиторской задолженности, кроме обязательств покупателей и заказчиков, входят также задолженность учредителей по взносам в уставный капитал, обязательства третьих лиц по авансам выданным, то возможны некие искажения. Поскольку значительно увеличился период погашения дебиторской задолженности, то можно сделать вывод, о том, что контроль ее погашения слишком мягкий и может привести к возникновению дефицита оборотного капитала и ослаблению платежной дисциплины должников. Решение этих проблем требует квалифицированного управления дебиторской задолженностью, что является одним из видов укрепления финансового положения фирмы. Опыт реформирования предприятий показывает, что меры по возврату дебиторской задолженности входят в группу наиболее действенных мер повышения эффективности за счет внутренних резервов предприятия и могут быстро принести положительный результат. Возврат задолженности в сжатые сроки - реальная возможность пополнения дефицитных оборотных средств. Задачи по решению этих проблем для ОАО "Звезда" состоят в следующем:

· Ограничение приемлемого уровня дебиторской задолженности

· Выбор условий продаж, обеспечивающих гарантированное поступление денежных средств

· Ускорение востребования долга

· Оценка возможных издержек, связанных с дебиторской задолженностью, то есть упущенной выгоды от неиспользования средств, замороженных в дебиторской задолженности.

Ликвидность оборотных средств и финансовая устойчивость предприятия растут, так как снижается длительность оборота запасов предприятия, на конец отчетного периода она уменьшилась на 29 дней и составила 55 дней.

Статьи по финансам:

Виды монетарной политики

Следует выделить две разновидности кредитно-денежной политики. Во-первых, мягкую кредитно-денежную политику (ее называют политикой дешевых денег), когда Центральный банк: а) покупает государственные ценные бумаги на открытом рынке, переводя деньги в оплату за них на счета населения и в резервы банк ...

Анализ состояния и использования основных средств

Основные средства - один из важнейших факторов любого производства, их состояние и эффект использования влияют на конечный результат хозяйственной деятельности предприятия. Рациональное использование основных средств производственных мощностей организации способствуют улучшению технико-экономически ...

Анализ факторов и источников формирования прибыли

В соответствии с современной концепцией о порядке формирования прибыли в соответствии с Положением (стандартом) бухгалтерского учета 3 «Отчет о финансовых результатах», прибыль – сумма, на которую доходы превышают связанные с ними расходы. При этом расчет показателя прибыли включает определение сле ...

Главное меню

- Главная

- Финансовый контроль

- Ценные бумаги: понятие и виды

- Внешний долг РФ

- Бюджетное право

- Роль кредита в экономике

- Кредитный рынок Украины

- Информация о финансах