Анализ финансовых результатов и выявление резервов увеличения прибыли предприятия

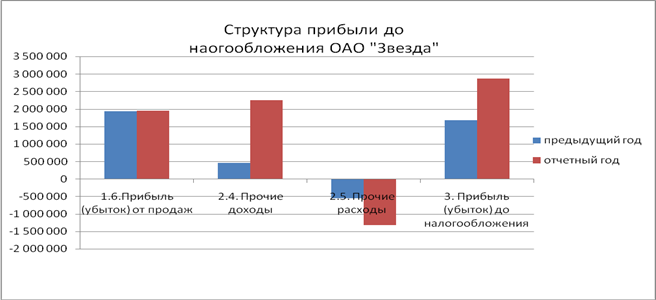

· Заметно выросли прочие доходы, на отчетный период сумма по данному показателю составила 2244462 тыс. руб. Вырос показатель на 1784473 тыс. руб. Доля в прибыли до налогообложения на предыдущий период 27,53%, на отчетный период 78,37%. Увеличение по данному показателю на 50,84%.

· Но увеличились и прочие расходы на 762120 тыс. руб., на отчетный период сумма по данному показателю составила 1319702 тыс. руб. (на предыдущий период 557582 тыс. руб.). Доля прочих расходов в прибыли до налогообложения на отчетный период составила 46,08%, что на 12,71% больше, чем в предыдущем.

Структура прибыли до налогообложения за предыдущий, и отчетный период представлена на Рисунке 3.

Рисунок 3. Диаграмма изменений в составе прибыли до налогообложения ОАО "Звезда"

Проанализируем чистую прибыль (убыток) в разрезе определяющих ее элементов, которыми являются прибыль (убыток) до налогообложения, отложенные налоговые активы, отложенные налоговые обязательства, текущий налог на прибыль, налоговые санкции и прочие налоговые начисления.

· Отложенные налоговые активы представляют собой часть отложенного налога на прибыль, задача которой привести к уменьшению размера налога, который необходимо уплатить в бюджет в отчетный период. Оплата отложенных налоговых активов в казну может осуществляться как в одном отчетном периоде, так и в нескольких последующих. Другими словами, отложенные налоговые активы являются вычитаемой временной разницей, которая перемножается на ставку налога на прибыль. Сумма по данному показателю уменьшилась на 14201 тыс. руб. по сравнению с предыдущим периодом, и на отчетный период составляет 1113 тыс. руб.

· По статье "Текущий налог на прибыль" отражается сумма налога на прибыль (доход), исчисленная организацией в соответствии с установленным законодательством Российской Федерации порядком. Сумма по данной статье увеличилась на 255080 тыс. руб., что на отчетный период составило 633666 тыс. руб.

· По статье "Налоговые санкции" произошло увеличение на 404 тыс. руб., что в отчетном году составило 404 тыс. руб.

Чистая прибыль на предыдущий период составила 1284565 тыс. руб., а на отчетный 2255126 тыс. руб. Увеличение составило 970561 тыс. руб.

С позиций финансового управления на величину чистой прибыли оказывают влияние два фактора:

1. Рациональность использования имеющихся у предприятия финансовых ресурсов;

2. Структура источников средств.

Первый фактор находит отражение в структуре активов предприятия (основных и оборотных средств), в эффективности их использования.

Второй фактор отражается в структуре капитала, т.е. в соотношении собственных и заемных средств.

Категорией, отражающей влияние данного фактора на величину чистой прибыли, является финансовый рычаг.

Эффект финансового рычага показывает, на сколько измениться прибыль до выплаты налогов при изменении валового дохода на 1%. Очевидно, что ЭФР возрастает при увеличении доли заемных средств.

ЭФР = 1 670 905/11 697 212=0,14 (на предыдущий год)

ЭФР = 2 863 795/11 424 878 = 0,25 (на отчетный год)

Эффект финансового рычага будет зависеть от цены привлечения заемных средств и ее соотношения с экономической рентабельностью.

Финансовый рычаг неоднозначно влияет на финансово-экономическое состояние предприятия. Его действие разнонаправлено - рост рентабельности собственного капитала и его темпов, как правило, приводит к потере платежеспособности.

Также любое изменение объема производства оказывает существенное влияние на прибыль. Данная зависимость называется эффектом производственного (или операционного) левериджа. Производственный леверидж показывает степень влияния постоянных затрат на прибыль (убытки) при изменениях объема производства. Производственный леверидж (Лпр) можно представить в следующем виде: Лпр= (В-Зпер): П= (Зпост+П): П, Лпр=2 (производственный леверидж на предыдущий период), Лпр=0,9 (производственный леверидж на отчетный период), где П - балансовая прибыль от реализации (до выплаты налога на прибыль, процентов по кредитам и дивидендам); В - выручка от реализации; Зпер - переменные затраты; 3пост - постоянные затраты.

Величину операционного левериджа можно считать показателем рискованности не только самого предприятия, но и вида бизнеса, которым это предприятие занимается, поскольку соотношение постоянных и переменных расходов в общей структуре затрат является отражением не только особенностей данного предприятия и его учетной политики, но и отраслевых особенностей деятельности.

Однако считать, что высокая доля постоянных расходов в структуре затрат предприятия является отрицательным фактором, так же как и абсолютизировать значение маржинального дохода, нельзя. Снижение производственного левериджа может свидетельствовать о уменьшении производственной мощи предприятия и производительности труда. Прибыль предприятия, у которого уровень производственного левериджа ниже, менее чувствительна к изменениям выручки.

Статьи по финансам:

Особенности денежного оборота в условиях

административно-распределительной модели экономики

Различные модели экономики накладывают свой отпечаток на характер денежного оборота. Это отражается на особенностях денежного оборота при административно-распределительной и рыночной моделях экономики. В условиях административно-распределительной модели экономики денежному обороту были присущи след ...

Анализ деловой активности, ликвидности, рентабельности и финансовой

устойчивости предприятия

Деловая активность предприятия отражает эффективность использования вложенных ресурсов. Оценка деловой активности предприятия оценивается с помощью системы показателей оценки деловой активности предприятия (табл. 1.3.) Таблица 1.3. Система показателей деловой активности Наименование показателя 2004 ...

Понятие и сущность основного

капитала предприятия

Основной капитал характеризует ту часть капитала организации, которую она инвестирует во внеоборотные активы. В состав внеоборотных активов включаются: а) основные средства; б) нематериальные активы; в) долгосрочные финансовые инвестиции; г) незавершенное строительство и прочие внеоборотные активы. ...

Главное меню

- Главная

- Финансовый контроль

- Ценные бумаги: понятие и виды

- Внешний долг РФ

- Бюджетное право

- Роль кредита в экономике

- Кредитный рынок Украины

- Информация о финансах