Оценка финансового состояния

Исходя из значений ROE за анализируемые периоды, видно, что на каждый рубль, вложенный в собственные средства, приходилось 19.35 коп., 26.98 коп. и 28.30 коп. прибыли соответственно. У данного показателя наблюдалась положительная динамика, что говорит о том, что собственный капитал с каждым оцениваемым периодом приносил все больше прибыли. Из подсчетов видно, что значение показателей ROA имело резкое увеличение в последнем периоде. Посчитанные значения находились в допустимых границах (0.5%-5%). Получаем, что на каждый рубль, потраченный на формирование чистых активов, приходилась прибыль в размере 3.97 коп., 3.96 коп. и 5.65 коп. соответственно.

После оценки ликвидности, рентабельности баланса, достаточности и качества капитала, методика включает в себя коэффициентную оценку доходов и расходов. Для этого нужно посчитать коэффициент соотношения комиссионного и процентного доходов, соотношения процентных доходов и расходов, коэффициент эффективности затрат и операционную эффективность.

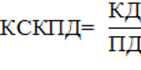

, (10)

, (10)

где:

КСКПД – коэффициент соотношения комиссионного и процентного доходов;

КД – комиссионный доход;

ПД – процентный доход.

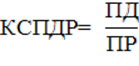

, (11)

, (11)

где:

КСПДР – коэффициент соотношения процентных доходов и расходов;

ПД – процентные доходы;

ПР – процентные расходы.

, (12)

, (12)

где:

КЭЗ – коэффициент эффективности затрат;

Д – всего доходы;

Р – всего расходы.

, (13)

, (13)

где:

ОЭ – операционная эффективность;

ОД – операционные доходы;

ОР – операционные расходы.

Таблица 16

Коэффициент соотношения комиссионного и процентного доходов

ОАО «Сбербанк» России за 2010-2012 годы (по РСБУ) [17]

|

На 01.01.2011 |

На 01.01.2012 |

На 01.01.2013 | |

|

Комиссионный доход, тыс. руб. |

118503621 |

134285740 |

151857960 |

|

Процентный доход, тыс. руб. |

796993292 |

837887816 |

921899378 |

|

Коэффициент соотношения комиссионного и процентного доходов |

14.87% |

16.02% |

16.47% |

Получаем, что соотношения безрискового и рискового доходов в ОАО «Сбербанк» России за 2010-2012 годы было соответственно равно 14.87%, 16.02% и 16.47%. Данный показатель оценивает соотношение уровней безрискового и рискового доходов. Для стран с переходной экономикой желательно иметь как можно большее соотношение оцениваемых доходов для обеспечения надежности банковской деятельности.

Таблица 17

Коэффициент соотношения процентных доходов и расходов

ОАО «Сбербанк» России за 2010-2012 годы (по РСБУ) [17]

|

На 01.01.2011 |

На 01.01.2012 |

На 01.01.2013 | |

|

Процентный доход, тыс. руб. |

796993292 |

837887816 |

921899378 |

|

Процентные расходы, тыс. руб. |

294160076 |

262061888 |

257330994 |

|

Коэффициент соотношения процентных доходов и расходов |

2.71 |

3.20 |

3.58 |

В итоге получаем результат, что соотношения процентных доходов и расходов в ОАО «Сбербанк» России за 2010-2012 годы были соответственно равны 2.71, 3.20 и 3.58. Данный показатель оценивает возможность кредитной организации зарабатывать прибыль от основной деятельности. Значения показателя находятся на очень высоком уровне.

Таблица 18

Коэффициент эффективности затрат ОАО «Сбербанк» России за 2010-2012 годы (по РСБУ) [17]

|

На 01.01.2011 |

На 01.01.2012 |

На 01.01.2013 | |

|

Доходы всего, тыс. руб. |

948514223 |

989408747 |

1030587754 |

|

Расходы всего, тыс. руб. |

896340277 |

706546277 |

692034851 |

|

Коэффициент эффективности затрат |

0.95 |

0.71 |

0.67 |

Статьи по финансам:

Сводная оценка финансового состояния промышленного предприятия

ОАО «Челябинский завод промышленных тракторов» - крупнейшая в странах СНГ машиностроительная компания по разработке и производству промышленных тракторов и двигателей к ним, располагающая большим технологическим и производственным потенциалом. Является одним из новых и привлекательных корпоративных ...

Себестоимость, как основной элемент цены

Себестоимость представляет собой плановые затраты, связанные с производством и реализацией продукции. В любой экономике предприятия и предприниматели заинтересованы в том, чтобы в цене были возмещены их затраты [5, с. 35]. Основным структурным элементом цены выступают издержки в форме себестоимости ...

Порядок расчета налога и заполнение декларации

ООО "Перспектива" (ИНН 5002002120, КПП 500201001) состоит на учете в Межрайонной инспекции ФНС России № 2 по Московской области (код 5002). Общество занимается производством кухонной мебели и имеет код ОКВЭД 36.13 и код по ОКАТО 46434501000. Его руководителем является Матвеев Сергей Ивано ...

Главное меню

- Главная

- Финансовый контроль

- Ценные бумаги: понятие и виды

- Внешний долг РФ

- Бюджетное право

- Роль кредита в экономике

- Кредитный рынок Украины

- Информация о финансах