Оценка активов – пассивов, доходов – расходов и прибыли

коммерческий банк финансовый анализ

Управление активами и пассивами банка составляет неотъемлемую часть деятельности кредитной организации на протяжении многих десятков лет. [9] В процессе управлениями активами-пассивами банк сталкивается с рядом проблем: минимизация рисков (в первую очередь процентного и ликвидности), получение определенного уровня прибыли, формирование оптимальной структуры баланса. Постоянный мониторинг изменения основных показателей позволяет банкам эффективно и своевременно решать возникшие проблемы и задачи, напрямую влияющие на дальнейшую деятельность кредитной организации.

Для того чтобы оценить, насколько эффективно ОАО «Сбербанк» России управляет активами и пассивами, проведем вертикальный и горизонтальный анализ бухгалтерских балансов. Первоначально оценим структуру активов оцениваемого объекта.

Опираясь на данные бухгалтерского баланса, можно сделать вывод, что наибольшие доли на протяжении всего анализируемого периода составляют чистая ссудная задолженность (2008 г. – 79,36%, 2009 г. – 72,68%, 2010 г. – 67,04%, 2011 г. – 73,29%, 2012 г. – 71,95%) и чистые вложения в ценные бумаги (2008 г. – 7,61%, 2009 г. – 15,37%, 2010 г. – 21,72%, 2011 г. – 15,41%, 2012 г. – 14,77%).

Ссудная задолженность представляет собой основу формирования активов. Это одна из наиболее значимых статей баланса, на которую банк должен в наибольшей степени акцентировать свое внимание в процессе деятельности. Что касаемо чистых вложений в ценные бумаги, то мы видим, что наименьшее значение данной статьи баланса было в 2008 году, когда по всему миру была самая острая фаза мирового финансового кризиса. Этим объясняются такие низкие значения данной статьи баланса по сравнению с остальными годами. «Сбербанку» России пришлось пересмотреть свою стратегию поведения на данном сегменте рынка, активно избавляясь от рисковых ценных бумаг путем их продажи. Однако после прохождения наиболее острой фазы кризиса ситуация начала нормализоваться, банк снова стал наращивать обороты по приобретению ценных бумаг. Остальные статьи баланса имеют незначительный удельный вес в общей валюте баланса, однако они все равно принимают участие в формировании совокупных активов «Сбербанка».

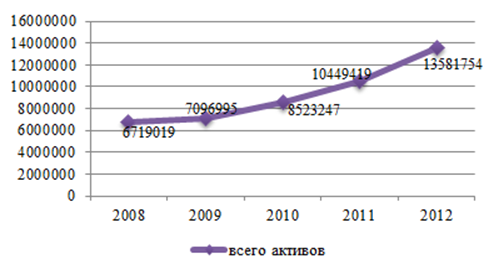

Рис. 2. Динамика изменения совокупных активов ОАО «Сбербанк» России за 2008-2012 г.г., млн. руб.

Исходя из имеющихся данных видно, что совокупные активы по итогам 2012 года увеличились по отношению к 2011 году на 29,98% (в абсолютном значении – 13581754 млн. рублей), в 2011 году они выросли по сравнению с 2010 годом на 22,60% и составили в абсолютном значении 10449419 млн. рублей. Совокупные активы росли в первую очередь за счет увеличения чистой ссудной задолженности, рост которой по отношению к 2011 году составил 27,60%, а также за счет денежных средств и средств в ЦБ РФ, их рост в 2012 году по отношению к 2011 году составил 47,10% и 152,13% соответственно.

Просматривая динамику изменения денежных средств, видно, что они увеличивались практически во всех анализируемых периодах и к 2012 году по сравнению с 2011 годом выросли на 47,10% и в 2012 году составили 725052 млн. рублей. Однако надо заметить, что в 2009 году по отношению к 2008 году наблюдается уменьшение денежных средств на 17,87%.

Что касаемо денежных средств в ЦБ РФ, то видно, что они увеличивались на протяжении всего анализируемого периода. Так, относительное значение данного показателя из года в год росло, а рост в 2012 году по отношению к 2011 году составил 152,13%.

Следующим компонентом, входящим в активы банка, является чистая ссудная задолженность. Она, как и большинство других статей баланса, имела тенденцию к росту практически во всех периодах. И в результате ее рост в 2012 году по отношению к 2011 году составил 27,60%. Однако в 2009 было падение данного показателя по отношению к 2008 году на 3,26%. Это объясняется последствиями влияния мирового финансового кризиса на возможности потенциальных вкладчиков брать кредиты. Однако в 2010 году данная статья баланса уже имела тенденцию к росту, по сравнению с 2009 годом, когда мировое сообщество стало медленными шагами преодолевать последствия кризиса.

Единственная статья баланса, которая имела тенденцию к уменьшению, – это средства в кредитных организациях. Видно, что в 2011 году данный показатель упал по отношению к 2010 году на 37,88%. Однако в 2012 году произошел бурный рост данного показателя по отношению к 2011 году – на 111,91%.

Средства, вложенные в прочие активы, имели неоднозначную динамику изменения. Так, к примеру, в 2009 году по отношению к 2008 году значение анализируемой статьи баланса упало на 9,70%, в 2010 по отношению к 2009 году выросло на 40,87%, а в 2011 году по отношению к 2010 году вновь упало, но только на 0,45% и в абсолютном выражении составило 126452 млн. рублей. В 2012 году наблюдался их резкий рост по сравнению с 2011 годом на 40,67%.

Статьи по финансам:

Предпосылки возникновения финансов

Финансы - категория историческая, поскольку они имеют стадии возникновения и развития. Возникновение финансов как особой формы экономических отношений связывается с появлением государства и развитием товарно-денежных отношений. Поэтому сущность финансов, закономерности их развития, сфера действия и ...

Обзор научных источников по анализу хозяйственно-экономической деятельности

предприятий

Анализируя литературные источники в области методики проведения анализа, можно отметить 6 основных из них: – горизонтальный (временной) анализ; – вертикальный (структурный) анализ; – трендовый анализ; – анализ относительных показателей (коэффициентов); – сравнительный (пространственный) анализ; – ф ...

Анализ налоговых доходов местного бюджета

а), б) используя данные таблицы 4, а также таблицы 7 проанализируем структуру налоговых доходов анализируемого бюджета. Составим самостоятельно соответствующую таблицу 5, в ней отразим те налоги, которые являются наиболее значимыми для данного бюджета (налоговые доходы примите равными 100%). Таблиц ...

Главное меню

- Главная

- Финансовый контроль

- Ценные бумаги: понятие и виды

- Внешний долг РФ

- Бюджетное право

- Роль кредита в экономике

- Кредитный рынок Украины

- Информация о финансах