Оценка активов – пассивов, доходов – расходов и прибыли

На следующем шаге необходимо проанализировать доходы и расходы банка, а также прибыль. Для этого воспользуемся отчетом о прибылях и убытках, а также годовым отчетом, опубликованным ОАО «Сбербанк» России на официальном сайте.

Исходя из данных отчетов о прибылях и убытках за 2008-2012 года, видим, что основной составляющей процентных доходов были доходы от ссуд, предоставленные клиентам, которые не являются кредитными организациями. Так, к примеру, значение данной статьи по итогам 2012 года составило 982415 млн. рублей, увеличившись по сравнению с 2011 годом на 34,66%.

В свою очередь процентные расходы, начиная с 2010 года, имели тенденцию к снижению (за 2011 год – 262062 млн. рублей), практически достигнув уровня 2008 года. Это говорит о том, что в 2008-2011 годах «Сбербанк» проводил эффективную политику в области управления расходами. Однако в 2012 году данный тип расходов резко увеличился до 399092 млн. рублей. «Сбербанку» необходимо предпринимать действия по снижению данного вида расходов. Основу процентных расходов представляют собой затраты по привлечению средств от физических лиц.

Также надо заметить, что достаточно существенно уменьшились доходы от операций с ценными бумагами. В абсолютном выражении за 2011 год они составили 7388 млн. рублей. Все доходы данного вида сократились по отношению к предыдущему периоду практически вдвое. Это произошло в связи с тем, что «Сбербанк» России активно продавал долгосрочные ценные бумаги, входящие в портфель.

Однако был положительный момент в увеличении чистого дохода от различного рода операций с иностранной валютой, по сравнению с 2011 годом. Данный доход в абсолютном значении в 2012 году составил 8759 млн. рублей.

Комиссионные доходы за 2012 год составили 159875 млн. рублей. В относительном исчислении по отношению к 2011 году данный вид доходов увеличился на 19,06%. Увеличение комиссионных доходов обусловлено постоянным наращиванием операций банка, расширением предлагаемых клиентам услуг. Комиссионные расходы были весьма незначительными по отношению к данному виду доходов и за 2012 год в абсолютном выражении составили 15129 млн. рублей.

По данным отчета видно, что операционные расходы значительно увеличились, в особенности за 2011-2012 г.г., и в 2012 году достигли 397352 млн. рублей. В состав операционных расходов вошли расходы на ведение банковского дела, отчисления в «Фонд страхования вкладов», административно-хозяйственные.

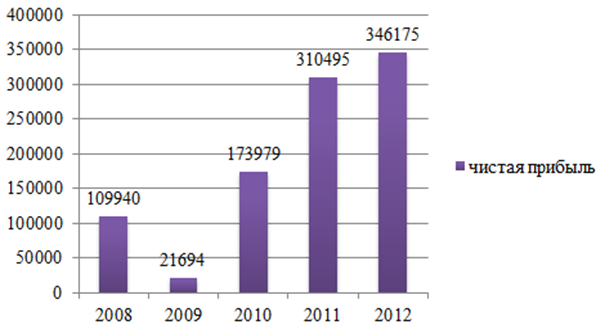

Что касаемо чистой прибыли, полученной банком, то в 2012 году она составила 346175 млн. рублей. Чистая прибыль росла на протяжении всего анализируемого периода. В относительном исчислении ее увеличение в 2012 году к 2011 году составило 11,49%. Основой ее формирования стали комиссионный и чистый процентный доходы, а также значительный вклад внес операционный доход.

Для более наглядного представления динамики изменения чистой прибыли обратимся к графику.

Ориентируясь на данные графика, видим, что наиболее проблематичный в деятельности «Сбербанка» год был 2009, когда значение чистой прибыли сократилось до критического минимума. Это объясняется мировым финансовым кризисом, также затронувшим анализируемый банк, когда были достаточно частые дефолты среди заемщиков, в связи с этим было достаточно большое количество непогашенных ссуд. Однако менеджмент банка скорректировал свою деятельность, и были найдены эффективные пути решения сложившихся проблем. С 2010 года мы уже видим, что чистая прибыль вновь стала расти и в 2012 году уже достигла значения в 346175 млн. рублей.

Рис. 4. Динамика изменения чистой прибыли ОАО «Сбербанк» России за 2008-2012 г.г., млн. рублей

Статьи по финансам:

Негосударственное пенсионное обеспечение

Помимо трудовой пенсии, назначаемой в рамках обязательного пенсионного страхования, мы имеете возможность получать пенсию в рамках негосударственного (дополнительного) пенсионного обеспечения, осуществляемого негосударственными пенсионными фондами. Возникновение системы негосударственного пенсионно ...

Транспортный налог как объект налогового администрирования

Порядок исчисления и уплаты транспортного налога регулируется главой 28 "Транспортный налог" Налогового кодекса Российской Федерации и законами субъектов Российской Федерации. Под объектом налогообложения транспортным налогом следует понимать автомобили, мотоциклы, мотороллеры, автобусы и ...

Виды налогов и сборов действующих на территории Республики Беларусь

Состав налогов налоговой системы Республики Беларусь можно классифицировать определенным образом, объединив группы налогов по классификационным признакам: объект обложения, особенности ставки, полнота прав соответствующих бюджетов в использовании поступающих налоговых сумм и др. Наибольшее распрост ...

Главное меню

- Главная

- Финансовый контроль

- Ценные бумаги: понятие и виды

- Внешний долг РФ

- Бюджетное право

- Роль кредита в экономике

- Кредитный рынок Украины

- Информация о финансах