Анализ российского рынка кредитования

Особенность кредитования юридических лиц заключается в кредитовании крупномасштабных инвестиционных проектов, предусматривающих техническое перевооружение, закупку нового оборудования, открытие нового завода. Этим обусловлено и положение проектного финансирования за весь анализируемый период (см. рис. 2.4). Оно имеет наибольший удельный вес среди других видов кредитов, предоставляемых юридическим лицам. Его доля на протяжении всего периода с 2006 по 2008 гг. существенно не менялась, и оставалась на уровне 5-7%.На выбор того или иного кредитного продукта влияет его стоимость, тем более если речь идет о крупных суммах, и реализации крупномасштабных проектов. Ставки, по различным видам кредитных продуктов зависят как от срока кредитования, так и от объемов, а так же от ряда других факторов. Средневзвешенные ставки за 3 последних года анализируемого периода по различным видам кредитов представлены на в таблице 2.1.

Таблица 2.1

Динамика процентных ставок по основным видам юридических лиц, %*

|

2006г |

2007г |

2008г | |

|

Проектное финансирование |

20,5 |

22,5 |

22,6 |

|

Лизинг |

19,9 |

21,2 |

21,5 |

|

Факторинг |

19,1 |

21,9 |

21,3 |

|

Банковские гарантии |

13,1 |

15,1 |

15,5 |

|

Авалирование платежей |

13,1 |

13,5 |

14,1 |

|

Краткосрочное кредитование |

13,5 |

13,6 |

13,9 |

*Источник: [44].

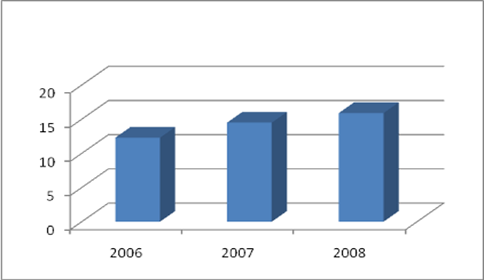

Как видно из таблицы 2.1, самым дорогим кредитом на протяжении всего анализируемого периода является проектное финансирование. Его ставка с каждым годом увеличивается в 1,1-1,3 раза. Лизинг и факторинг имеют примерно одинаковую стоимость и так же имеют тенденцию к удорожанию. Рост стоимости данных кредитных продуктов в среднем составил в среднем за анализируемый период составил 18,5%. Более дешевыми остаются краткосрочное кредитование, авиалирование платежей, и банковские гарантии. Однако и у этих видов кредитования наблюдается рост их стоимости - примерно на 15-18% каждый год.

Банки в индивидуальном порядке устанавливают ставки, в зависимости от объемов, сроков и ряда других факторов. Однако они всегда стараются расширить свой кредитный портфель. Но для расширения объемов кредитования предприятий необходимо решить проблему существенных кредитных рисков.

В то же время о величине кредитных рисков можно судить по таким экономическим индикаторам, как объем просроченной ссудной задолженности средний процент невозврата кредитов. Высокие кредитные риски сдерживают предложение кредитов со стороны банков.

Статьи по финансам:

Анализ имущественного положения

предприятия

Имущественное положение - это сумма средств компании и их источников по их видам. Анализ имущественного положения предприятияпо данным ее баланса (форма №1 бухгалтерского баланса) начинается с изучения объема, состава, структуры и динамики имущества в разрезе двух его основных составляющих: внеобор ...

Показатели оценки финансовой устойчивости организации

Выделяют 2 группы показателей, для оценки финансовой устойчивости предприятия: коэффициенты капитализации и коэффициенты покрытия. К группе коэффициентов капитализации относятся соотношение собственных и заемных средств и их доли в валюте баланса. Однако эти показатели дают лишь общую оценку финанс ...

Ипотечное кредитование в Украине

Постановка проблемы. В современных условиях существует круг проблем в области ипотеки: установление реальных гарантий соблюдения договорных условий, обеспечение разумной сбалансированности интересов участников ипотеки, ипотечное кредитование должно быть доступно не только крупным потенциальным инве ...

Главное меню

- Главная

- Финансовый контроль

- Ценные бумаги: понятие и виды

- Внешний долг РФ

- Бюджетное право

- Роль кредита в экономике

- Кредитный рынок Украины

- Информация о финансах