Анализ российского рынка кредитования

Однако, необходимо в контексте данной ситуации отметить, что потребность в кредитовании юридических и физических лиц на 100% не удовлетворена. Об этом свидетельствуют данные, приведенные в таблице 2.2.

Таблица 2.2

Потребность в объемах кредитования, млрд. руб.*

|

Сектор кредитования |

2006 год |

2007 год |

2008 год |

|

Физические лица |

420 |

380 |

350 |

|

Юридические лица |

540 |

520 |

420 |

|

Итого |

960 |

900 |

770 |

*Источник: [49]

Как видно из таблицы 2.2, в целом потребность и физических и юридических лиц снижалась, причиной тому увеличение с каждым годом объемов кредитования. Однако для полноценного развития экономики и улучшения качества жизни населения все же остается проблем острой нехватки заемных средств.

Что касается кредитования физических лиц, то тенденции, определяющие основные направления развития данного сегмента рынка характеризуются несколько иначе.

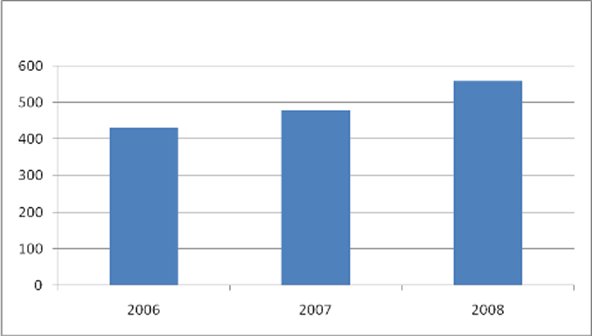

Рост доли ранка каждого анализируемого банка, увеличение объемов продаж торговых компаньонов, свидетельствует о росте данного сегмента на рынке кредитования. Объемы потребительского кредитования населения с каждым годом неуклонно растут. Об этом свидетельствуют данные, приведенные на рисунке 2.8.

Рис.2.8. Динамика объемов потребительского кредитования в РФ, млрд. руб.*

*Источник: [19]

Как видно из рисунка 2.8, объем кредитования населения с каждым годом увеличивается. Так, в целом за анализируемый период он увеличился на 7%. Рост объемов кредитования населения связан с повышением благосостоянием населения, и как следствие с повышением кредито и платежеспособности населения РФ.

Несмотря на относительно высокую рискованность осуществления потребительского кредитования оно все ровно характеризуется, как одно из самых динамично развивающихся индустрий в рамках кредитной политики российских банков. На сегодняшний день потребительское кредитование охватило всю территории нашей страны. Что говорит о том, что розничный банковский сегмент развивается не локально, а охватывает масштабы всей страны. Банки, стараясь заполучить наибольшую долю рынка стараются предлагают достаточно широкий ассортимент кредитных продуктов для населения, которые так же заняли определенную нишу на рынке потребительского кредитования. [49].

Большинство банков стремятся понизить кредитные риски, запрашивая у клиентов подтверждение их кредитоспособности в виде залога, поручительства, документов, подтверждающих ежемесячный доход и т.д. Например, в Сбербанке доля невозврата кредитов составляет всего 0,3%. Процентные ставки по обеспеченным кредитам значительно ниже, чем по экспресс-кредитам. В Сбербанке, например, ставка за кредит на неотложные нужды составляет 19% в рублях и 12% - в валюте. В Альфа Банке -14% в рублях и 12% - в валюте [49].

Сейчас российским банкам приходится работать в условиях, когда нет четко прописанной процедуры реализации залога, дающей им возможность взыскать причитающиеся деньги с наименьшими потерями.

Еще не создана надежная информационная база о выданных кредитах, которая бы позволила отсекать недобросовестных заемщиков, стремящихся получить сразу несколько кредитов под одно и то же обеспечение.

Для того, чтобы избежать связанных с этим рисков, банковским работникам приходится тратить время и деньги на анализ предоставленных заемщиком документов. Но и он не гарантирует надежность информации о реальных доходах заемщика, в частности из-за существования «серых» зарплатных схем [48].

Статьи по финансам:

Особенности вложений в ПИФы

По сути вложения в открытый ПИФ аналогичны банковскому вкладу «до востребования» – их можно изъять в любой момент. Однако в банке по этому вкладу обычно самая низкая доходность, в паевом фонде – она выше, примерно, как по срочному вкладу, а сами вложения сроком не связаны. Правда, это касается толь ...

Налогообложение дивидендных

доходов

Существенным фактором налогообложения является дифференциация плательщиков в зависимости от вида получаемых доходов при выполнении операций с ценными бумагами. Организации получают следующие виды доходов по операциям с ценными бумагами: доходы от операций купли-продажи ценных бумаг; доходы от опера ...

Анализ эффективности производственных инвестиций

1 Метод чистой приведённой стоимости (ЧПС) В последнее время в качестве основного измерителя эффективности инвестиционных проектов большое распространение получил метод расчёта чистой приведённой стоимости. Более конкретно и подробно методика оценки эффективности производственных инвестиций методом ...

Главное меню

- Главная

- Финансовый контроль

- Ценные бумаги: понятие и виды

- Внешний долг РФ

- Бюджетное право

- Роль кредита в экономике

- Кредитный рынок Украины

- Информация о финансах