Налоговое планирование как основной инструмент оптимизации прямого налогообложения организации

В бюджете налогов представляется информация о планируемом начислении налогов и налоговых платежах, сгруппированная по видам налогов, с указанием налогооблагаемой базы и предполагаемой задолженности компании перед бюджетом, включая реструктуризированную задолженность.

Бюджет налогов необходимо составлять, во-первых, для дальнейшего расчета финансовых показателей компании и определения влияния на них налогового бремени; во-вторых, для формирования платежного календаря и; в-третьих, для оптимизации налогов. [21, с.88]

Не обязательно составлять бюджет налогов отдельно от всех остальных бюджетов и включать в него прогнозные показатели по всем налогам сразу. На практике предприятия часто планируют налоги, относимые на затраты, в соответствующих бюджетах расходов и только косвенные налоги отражают в отдельном бюджете. Иногда компании и вовсе не формируют обособленные налоговые бюджеты. Однако в любом случае данные о начислении налогов, планируемых налоговых платежах и прогнозах задолженности перед бюджетом показываются соответственно в бюджете доходов и расходов, бюджете движения денежных средств и прогнозном балансе предприятия. Решение же о формировании отдельного налогового бюджета, либо о включении расчетных налоговых показателей в промежуточные операционные бюджеты расходов, либо об отражении их только в заключительных трех бюджетах принимается с учетом специфики деятельности и размера компании. Примерная форма такого бюджета приведена в приложении 16.

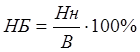

Для оценки эффективности используемых методов оптимизации налогообложения часто используют показатель налогового бремени. Существует несколько способов его расчета. Общепринятой методикой определения налогового бремени на организации является порядок расчета, разработанный Министерством Финансов России, согласно которому уровень налоговой нагрузки - это отношение всех уплаченных организацией налогов к выручке, включая выручку от прочей реализации:

На микроэкономическом уровне этот показатель отражает долю совокупного дохода налогоплательщика, который изымается в бюджет.

Статьи по финансам:

Повышение эффективности

управления основным капиталом на предприятии

Для повышения эффективности управления основным капиталом, в том числе и, в части формирования амортизационного фонда для его обновления и пополнения, рекомендуем совершенствование амортизационной политики по нескольким направлениям: 1. Разработка экономически целесообразных сроков полезного исполь ...

Организационная структура бухгалтерии

Структура бухгалтерии линейного типа, т.е. все бухгалтера подчиняются непосредственно главному бухгалтеру. Главный бухгалтер отвечает за организацию бухгалтерского учета в компании, разрабатывает учетную политику, занимается ведением учета основных средств, налогов, а также составлением финансовой ...

Стандартные и профессиональные налоговые вычеты

Российским законодательством предусмотрены следующие группы вычетов: стандартные, социальные, имущественные и профессиональные. Вычеты — это суммы расходов гражданина, уменьшающие базу обложения. Среди них особое место занимает старейшая льгота в истории подоходного обложения, необходимость которой ...

Главное меню

- Главная

- Финансовый контроль

- Ценные бумаги: понятие и виды

- Внешний долг РФ

- Бюджетное право

- Роль кредита в экономике

- Кредитный рынок Украины

- Информация о финансах